Rodzaje kredytów dla firm.Kompleksowy przewodnik po kredytach dla przedsiębiorstw.

W dzisiejszych czasach, dynamicznie zmieniający się rynek stawia przed przedsiębiorstwami liczne wyzwania finansowe. Aby sprostać tym wyzwaniom, firmy coraz częściej sięgają po różnorodne rozwiązania kredytowe. W naszym kompleksowym przewodniku przedstawiamy szeroki wachlarz możliwości finansowania działalności gospodarczej, dostosowany do indywidualnych potrzeb i specyfiki każdego przedsiębiorstwa.

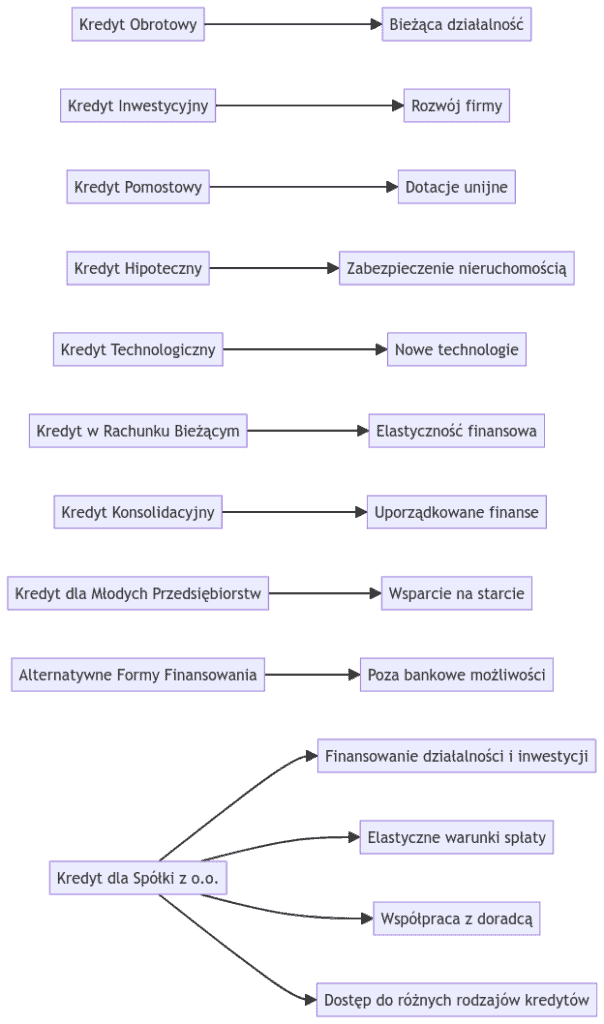

Kredyt obrotowy – tlen dla codziennej działalności

Kredyt obrotowy stanowi podstawę finansowania bieżącej działalności firmy. Umożliwia on pokrycie krótkoterminowych potrzeb finansowych związanych z bieżącą działalnością, takich jak zakup surowców, opłacenie faktur czy finansowanie produkcji. Jest to elastyczne narzędzie, które pozwala utrzymać płynność finansową firmy na odpowiednim poziomie.

Kredyt inwestycyjny – fundament rozwoju

Inwestycje w rozwój firmy są kluczowe dla jej długoterminowego sukcesu. Kredyt inwestycyjny pozwala na finansowanie długoterminowych projektów, takich jak zakup maszyn, modernizacja infrastruktury czy rozbudowa zakładu produkcyjnego. Dzięki temu przedsiębiorstwa mogą skutecznie zwiększać swoją konkurencyjność na rynku.

Kredyt pomostowy – most do dotacji unijnych

Często przedsiębiorstwa stają przed wyzwaniem finansowania projektów, które będą częściowo pokryte z dotacji unijnych. Kredyt pomostowy oferuje rozwiązanie tego problemu, zapewniając środki na czas oczekiwania na wypłatę dotacji. Jest to strategiczne narzędzie, umożliwiające realizację ważnych inwestycji bez konieczności wstrzymywania bieżącej działalności.

Kredyt hipoteczny – stabilne zabezpieczenie

Dla przedsiębiorstw posiadających nieruchomości, kredyt hipoteczny otwiera drzwi do znacznych sum finansowania przy relatywnie niskim ryzyku. Zabezpieczenie w postaci nieruchomości pozwala na uzyskanie korzystniejszych warunków kredytowania, co czyni go atrakcyjnym rozwiązaniem dla planowania długoterminowego rozwoju firmy.

Kredyt technologiczny – inwestycja w przyszłość

W erze cyfryzacji, inwestycje w nowe technologie są niezbędne do utrzymania konkurencyjnej pozycji na rynku. Kredyt technologiczny wspiera przedsiębiorstwa w implementacji nowoczesnych rozwiązań, od oprogramowania po zaawansowane maszyny i urządzenia. To inwestycja, która procentuje poprawą efektywności i innowacyjności firmy.

Kredyt w rachunku bieżącym – elastyczność finansowa na co dzień

Podobnie jak kredyt odnawialny, kredyt w rachunku bieżącym zapewnia firmie dostęp do dodatkowych środków finansowych, które można wykorzystać w dowolnym celu związanym z działalnością gospodarczą. To szybka i elastyczna forma finansowania, która pozwala na natychmiastowe reagowanie na zmieniające się potrzeby finansowe.

Kredyt konsolidacyjny dla firm – uporządkowane finanse firmy

Przedsiębiorstwa, które zaciągnęły kilka zobowiązań finansowych, mogą skorzystać z kredytu konsolidacyjnego, aby połączyć je w jedno, często z niższym oprocentowaniem i wydłużonym okresem spłaty. To rozwiązanie pozwala na uporządkowanie finansów firmy i zmniejszenie miesięcznego obciążenia zobowiązaniami.

Kredyt dla młodych przedsiębiorstw – wsparcie na starcie

Rozpoczynające działalność firmy często napotykają na trudności związane z brakiem historii kredytowej. Kredyt dla młodych przedsiębiorstw oferuje specjalnie dostosowane warunki finansowania, które umożliwiają nowym firmom stabilny start i rozwój.

Alternatywne formy finansowania – poza bankowe możliwości

Oprócz tradycyjnych kredytów bankowych, przedsiębiorstwa mogą skorzystać z alternatywnych form finansowania, takich jak kredyty gotówkowe, pożyczki pozabankowe czy finansowanie społecznościowe. Te rozwiązania często oferują większą elastyczność i są dostępne nawet dla firm z krótszą historią działalności.

Różnorodność dostępnych rozwiązań kredytowych pozwala przedsiębiorstwom na skuteczne zarządzanie finansami oraz inwestowanie w rozwój. Wybór odpowiedniego kredytu zależy od indywidualnych potrzeb, celów biznesowych oraz możliwości finansowych firmy. Oferujemy profesjonalne doradztwo w zakresie wyboru najkorzystniejszych opcji finansowania, aby wspierać przedsiębiorców w realizacji ich biznesowych aspiracji.

Podsumowanie podstawowych rodzajów kredytów dla firm

Różnorodność dostępnych rozwiązań kredytowych pozwala przedsiębiorstwom na skuteczne zarządzanie finansami oraz inwestowanie w rozwój. Wybór odpowiedniego kredytu zależy od indywidualnych potrzeb, celów biznesowych oraz możliwości finansowych firmy. Oferujemy profesjonalne doradztwo w zakresie wyboru najkorzystniejszych opcji finansowania, aby wspierać przedsiębiorców w realizacji ich biznesowych aspiracji.

Kredyt dla spółki z o.o. – specjalistyczne finansowanie dla osób prawnych

Spółka z ograniczoną odpowiedzialnością (sp. z o.o.) jest jedną z najpopularniejszych form prowadzenia działalności gospodarczej w Polsce. Dzięki swojej strukturze prawnej, spółki te mają dostęp do specjalistycznych rozwiązań finansowych, które są dostosowane do ich unikalnych potrzeb. Kredyt dla spółki z o.o. zapewnia finansowanie projektów inwestycyjnych, rozwój działalności oraz wsparcie bieżącej operacyjności firmy.

Charakterystyka kredytu dla spółki z o.o.

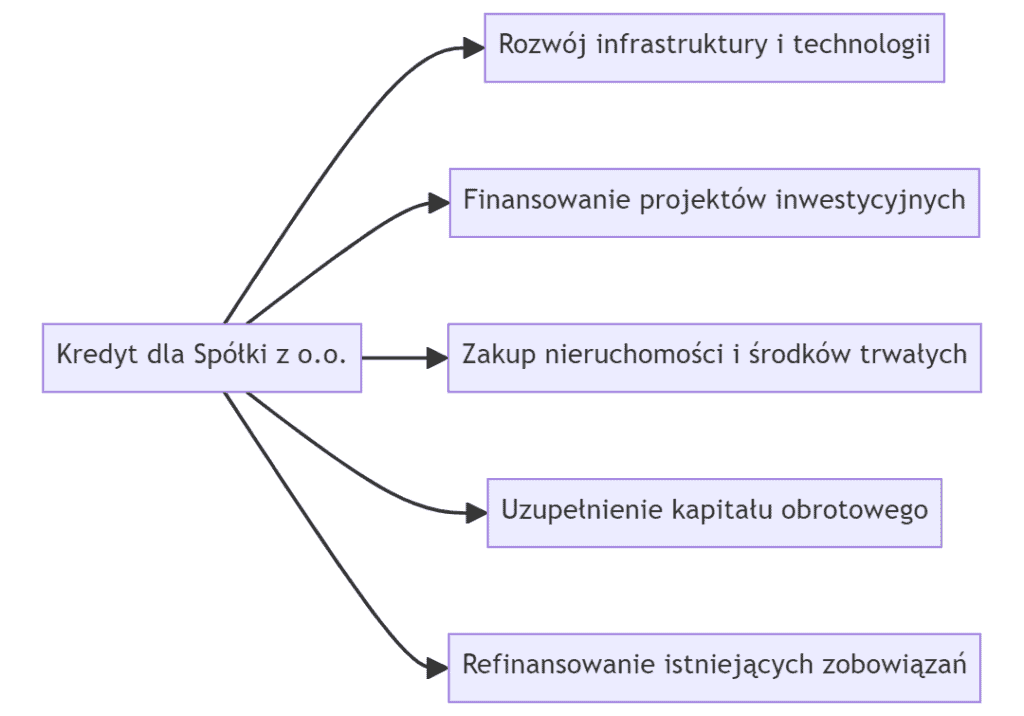

Kredyt dla spółki z o.o. oferowany jest przez banki i instytucje finansowe, które rozumieją specyfikę funkcjonowania osób prawnych. W ramach tego kredytu, spółki mogą uzyskać finansowanie na różne cele, w tym:

- Rozwój infrastruktury i zakup nowych technologii,

- Finansowanie projektów inwestycyjnych,

- Zakup nieruchomości i środków trwałych,

- Uzupełnienie kapitału obrotowego,

- Refinansowanie już istniejących zobowiązań, co pozwala na optymalizację kosztów finansowania.

Zalety kredytu dla spółki z o.o.

- Dostosowanie do potrzeb biznesowych: Kredyt można dostosować do specyfiki działalności spółki, jej cyklu finansowego oraz planowanych inwestycji.

- Elastyczność warunków: Możliwość negocjacji indywidualnych warunków kredytu, w tym okresu spłaty, oprocentowania oraz harmonogramu spłat.

- Zabezpieczenie finansowe: Kredyt dla spółki z o.o. może być zabezpieczony różnorodnymi formami, co zwiększa elastyczność i dostępność finansowania.

- Wsparcie rozwoju: Dostęp do dodatkowych środków finansowych umożliwia realizację strategicznych celów rozwojowych i inwestycyjnych.

Wnioskowanie o kredyt dla spółki z o.o.

Proces aplikacyjny wymaga przygotowania odpowiedniej dokumentacji, która pozwoli na ocenę zdolności kredytowej spółki. Wymagane dokumenty zazwyczaj obejmują:

- Aktualny wyciąg z Krajowego Rejestru Sądowego (KRS),

- Ostatnie sprawozdania finansowe i bilans firmy,

- Plan biznesowy lub opis planowanych inwestycji,

- Dokumenty potwierdzające zdolność spółki do zabezpieczenia kredytu.

Banki mogą również wymagać od spółki z o.o. przedstawienia historii kredytowej oraz informacji o bieżących zobowiązaniach finansowych.

Kredyt dla spółki z o.o. stanowi kluczowe narzędzie finansowe, umożliwiające dynamiczny rozwój i realizację strategicznych celów biznesowych. Dostosowanie oferty kredytowej do potrzeb i możliwości spółki z o.o. pozwala na efektywne zarządzanie finansami firmy oraz na realizację ambitnych projektów inwestycyjnych. Zachęcamy do skorzystania z naszego doradztwa, aby znaleźć najlepsze rozwiązanie finansowe dostosowane do potrzeb Państwa spółki.