Alternatywne źródła finansowania: faktoring, venture capital i crowdfunding. Które najlepiej pasuje do Twojej firmy?

Czy tradycyjne kredyty zawsze są najlepszym rozwiązaniem finansowym dla firmy? Niekoniecznie. W dzisiejszym dynamicznym świecie przedsiębiorcy muszą mierzyć się z wieloma wyzwaniami – od utrzymania płynności finansowej, przez rozwój innowacyjnych projektów, aż po szybką reakcję na nieoczekiwane zmiany rynkowe. W takich sytuacjach coraz więcej firm sięga po alternatywne źródła finansowania.

Faktoring, venture capital czy crowdfunding to narzędzia, które zyskują na popularności, ponieważ oferują elastyczność i otwierają nowe możliwości. Ale które z tych rozwiązań najlepiej sprawdzi się w Twoim biznesie? W tym artykule znajdziesz odpowiedzi na to pytanie, a także praktyczne wskazówki, jak skorzystać z tych opcji. Warto przyjrzeć się tym modelom bliżej – być może właśnie tutaj kryje się klucz do rozwoju Twojej firmy.

Faktoring – płynność finansowa w zasięgu ręki

Faktoring to sposób na szybkie przekształcenie wystawionych faktur w gotówkę. W najprostszym ujęciu: sprzedajesz swoją fakturę z odroczonym terminem płatności firmie faktoringowej, a ona natychmiast przekazuje Ci większość jej wartości – zazwyczaj do 90%. Resztę otrzymujesz, gdy kontrahent ureguluje płatność.

Ten mechanizm sprawia, że nie musisz czekać tygodniami, a nawet miesiącami na pieniądze od swoich klientów. W praktyce oznacza to większą stabilność finansową i możliwość szybszego podejmowania nowych działań biznesowych.

Faktoring, choć wciąż mniej popularny niż kredyty czy leasing, szybko zdobywa uznanie wśród przedsiębiorców. W Polsce korzysta z niego już około 15% firm z sektora małych i średnich przedsiębiorstw, a liczba ta systematycznie rośnie. Co ciekawe, największym zainteresowaniem cieszy się w branżach takich jak produkcja, handel oraz usługi – wszędzie tam, gdzie odroczone terminy płatności są normą, a płynność finansowa decyduje o stabilności firmy.

Dlaczego warto skorzystać z faktoringu?

Natychmiastowy dostęp do środków finansowych

Nie czekasz już tygodniami na przelewy od kontrahentów. Pieniądze z faktur są dostępne praktycznie od razu po ich wystawieniu, co pozwala Ci na bieżąco opłacać dostawców, inwestować w rozwój czy realizować nowe zlecenia. To szczególnie ważne w branżach, gdzie nawet kilkudniowe opóźnienia mogą paraliżować działalność.

Venture Capital – kapitał dla innowacji

Venture Capital (VC) to sposób finansowania, który otwiera drzwi do spektakularnego rozwoju dla firm o wysokim potencjale wzrostu. W przeciwieństwie do tradycyjnych kredytów, VC to inwestycje kapitałowe dokonywane przez fundusze inwestycyjne lub prywatnych inwestorów w przedsiębiorstwa znajdujące się we wczesnych fazach rozwoju, często przed osiągnięciem stabilnych przychodów.

Główną ideą Venture Capital jest ryzyko w zamian za potencjalnie ponadprzeciętne zyski. Inwestorzy VC angażują się finansowo w innowacyjne projekty z myślą o wysokiej stopie zwrotu w przyszłości. Środki te mogą być wykorzystane na rozwój, ekspansję na nowe rynki czy usprawnienie technologii – wszystko, co pozwoli firmie zyskać przewagę konkurencyjną.

W Polsce fundusze VC rosną w siłę, wspierając przede wszystkim branże technologiczne, biotechnologiczne oraz e-commerce.

Venture Capital najlepiej sprawdza się w przypadku przedsiębiorstw, które mają perspektywiczny, innowacyjny produkt lub usługę i dążą do szybkiego skalowania biznesu. Jednak warto pamiętać, że inwestorzy VC nie finansują samych pomysłów – kluczowe jest posiadanie wyraźnego planu biznesowego i udokumentowanego potencjału wzrostu.

Korzyści Venture Capital

Kwestie, nad którymi warto się zastanowić przed skorzystaniem z VC

Crowdfunding, czyli wsparcie społeczeństwa

Crowdfunding to nowoczesne i demokratyczne podejście do finansowania, które zmienia sposób, w jaki firmy zdobywają kapitał. Zamiast polegać na jednym dużym inwestorze, przedsiębiorstwa mogą zbierać środki od wielu osób – często poprzez internetowe platformy crowdfundingowe. Każdy, kto wierzy w projekt, może dołożyć swoją cegiełkę, niezależnie od tego, czy jest to 50 zł, czy 5000 zł.

W skrócie, crowdfunding to finansowanie społecznościowe, które bazuje na zaangażowaniu grupy ludzi. Może przybierać różne formy:

Nagrodowy – uczestnicy kampanii otrzymują w zamian za wsparcie produkty lub usługi

Kiedy warto sięgnąć po crowdfunding?

1. Gdy masz unikalny produkt lub usługę

Crowdfunding jest szczególnie skuteczny dla firm, które oferują coś, co wyróżnia się na tle konkurencji. Może to być nowatorski gadżet technologiczny, ekologiczne rozwiązanie czy kreatywna usługa, która ma szansę przyciągnąć uwagę szerokiej grupy odbiorców. Projekty, które rozwiązują realne problemy lub wpisują się w aktualne trendy, często zyskują przewagę na platformach crowdfundingowych.

2. Gdy chcesz przetestować rynek

Zanim zainwestujesz duże środki w produkcję lub rozwój usługi, kampania crowdfundingowa może być sposobem na sprawdzenie, czy Twój pomysł znajdzie zainteresowanie. Liczba wpłat i reakcje społeczności dadzą Ci jasny sygnał, czy warto iść dalej.

3. Gdy brakuje tradycyjnych form finansowania

Jeśli Twoja firma nie ma jeszcze długiej historii działalności lub odpowiedniej zdolności kredytowej, crowdfunding może być alternatywą. Tutaj liczy się przede wszystkim pomysł, historia stojąca za projektem i zdolność do wzbudzenia zaangażowania.

4. Gdy zależy Ci na zbudowaniu społeczności wokół marki

Kampania crowdfundingowa to nie tylko sposób na zdobycie środków – to także okazja do zaangażowania potencjalnych klientów. Wspierający projekt mogą stać się Twoimi lojalnymi klientami i ambasadorami marki, dzieląc się informacjami o Twoim projekcie z innymi.

5. Gdy projekt wymaga szerokiego wsparcia społecznego

Projekty związane z kulturą, ekologią czy edukacją często zyskują na crowdfundingowej popularności. To forma finansowania, która pozwala zmobilizować ludzi wokół idei, które mają dla nich znaczenie.

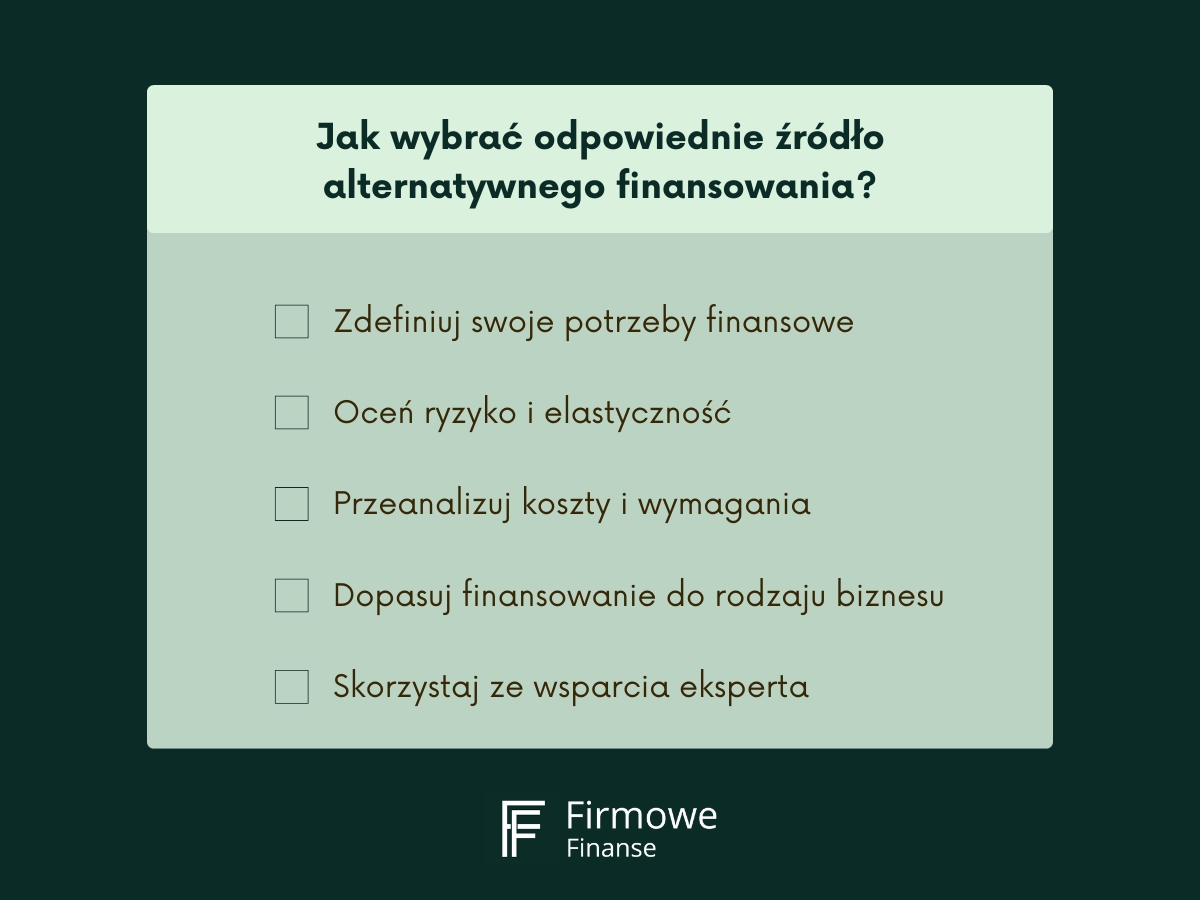

Jak wybrać odpowiednie źródło alternatywnego finansowania?

Wybór odpowiedniego źródła finansowania to kluczowy krok na drodze do stabilności i rozwoju firmy. Ale jak zdecydować, czy lepszym rozwiązaniem będzie faktoring, venture capital, czy crowdfunding? Wszystko zależy od specyfiki Twojego biznesu, aktualnych potrzeb i planów na przyszłość.

Zdefiniuj swoje potrzeby finansowe

Najpierw zastanów się, na co dokładnie potrzebujesz środków. Czy chodzi o bieżącą płynność finansową, inwestycje w innowacyjny produkt, czy może o wsparcie w budowaniu społeczności wokół marki?

- Faktoring sprawdzi się, gdy priorytetem jest szybki dostęp do gotówki i zachowanie płynności

- Venture capital będzie najlepsze dla ambitnych projektów wymagających dużych nakładów

- Crowdfunding warto rozważyć przy projektach innowacyjnych, które mogą zyskać szerokie poparcie społeczne

Oceń ryzyko i elastyczność

Każde źródło finansowania wiąże się z pewnymi wyzwaniami. Przy faktoringu ryzyko jest minimalne – nie tracisz udziałów w firmie ani zdolności kredytowej. Venture capital wymaga jednak podziału udziałów i zaakceptowania wpływu inwestorów na strategię firmy. Z kolei crowdfunding wymaga skutecznej kampanii, która przyciągnie uwagę i zaangażowanie społeczności.

Przeanalizuj koszty i wymagania

Każda forma finansowania wiąże się z kosztami:

- W faktoringu to opłaty za obsługę faktur

- Venture capital to oddanie części udziałów i potencjalnych zysków

- Crowdfunding wymaga zainwestowania w promocję kampanii, a przy niektórych platformach – prowizji od zebranych środków

Przygotuj się także na różne wymagania formalne. Fundusze VC i kampanie crowdfundingowe często oczekują solidnych biznesplanów i szczegółowych analiz finansowych, natomiast faktoring wymaga jedynie odpowiednio udokumentowanych faktur.

Dopasuj finansowanie do rodzaju biznesu

Różne branże i modele biznesowe wymagają różnych podejść:

- Firmy handlowe i produkcyjne często wybierają faktoring, który pomaga uniknąć zatorów płatniczych

- Startupy technologiczne korzystają z venture capital, aby szybko zdobyć przewagę konkurencyjną

- Firmy kreatywne i technologiczne chętnie sięgają po crowdfunding, budując jednocześnie bazę klientów i ambasadorów marki

Skorzystaj ze wsparcia eksperta

Jeśli nadal masz wątpliwości, skonsultuj się z doradcą finansowym. W Firmowych Finansach pomożemy Ci nie tylko zrozumieć specyfikę różnych źródeł finansowania, ale także dopasować najlepsze rozwiązanie do potrzeb Twojej firmy. Nasze doświadczenie to Twój spokój.

Twoja firma, Twój rozwój – wybierz odpowiednie finansowanie

Alternatywne źródła finansowania otwierają przed przedsiębiorcami nowe możliwości, dostosowane do specyficznych potrzeb i charakteru ich działalności. Bez względu na to, czy Twoim celem jest szybki dostęp do gotówki, pozyskanie kapitału na rozwój innowacyjnych projektów, czy budowa zaangażowanej społeczności, istnieje rozwiązanie, które może wesprzeć Cię w realizacji tych planów.

Ważne, aby podejść do wyboru finansowania strategicznie – dokładnie zdefiniować potrzeby, przeanalizować ryzyko i koszty, a przede wszystkim skorzystać z wiedzy ekspertów. Każda decyzja finansowa powinna nie tylko rozwiązywać bieżące wyzwania, ale także wzmacniać pozycję Twojej firmy na rynku.