Spis treści

Kredyty inwestycyjne odgrywają kluczową rolę w rozwoju małych i średnich przedsiębiorstw (MSP), umożliwiając im finansowanie ważnych projektów i inwestycji.

Pomimo ich znaczenia, ostatnie lata przyniosły spadek zainteresowania takimi kredytami wśród MSP, głównie z powodu obaw przed zadłużeniem i niepewnością rynkową. Mimo to, firmy z sektora MSP nadal stanowią ważny element gospodarki, tworząc liczne miejsca pracy i przyczyniając się do innowacji. Zmiana trendów w akcji kredytowej, choć ujawnia wzrost zainteresowania kredytami, wskazuje również na potrzebę lepszego dostosowania produktów kredytowych do wymagań i możliwości tych przedsiębiorstw. Ponadto, istotne jest, aby MSP miały dostęp do informacji na temat kosztów i warunków kredytów inwestycyjnych, co może im pomóc w podejmowaniu bardziej świadomych decyzji finansowych .

Źrodło: https://media.bik.pl/informacje-prasowe/826388/kredyty-dla-mikroprzedsiebiorcow-w-listopadzie-2023-r

Jak działają kredyty inwestycyjne?

Kredyty inwestycyjne to specjalny rodzaj finansowania, przeznaczony głównie dla przedsiębiorstw, służący do realizacji długoterminowych projektów inwestycyjnych. Są one kluczowe dla rozwoju firm, zwłaszcza tych z sektora małych i średnich przedsiębiorstw (MSP), ponieważ pozwalają na finansowanie ważnych inicjatyw, które mogą nie być możliwe do zrealizowania wyłącznie z własnych środków firmy.

Mechanizm działania kredytów inwestycyjnych opiera się na udzieleniu przedsiębiorstwu określonej kwoty pieniędzy przez instytucję finansową, którą firma następnie inwestuje w projekty mające na celu rozwój, takie jak zakup nowego sprzętu, rozbudowa infrastruktury, czy wdrożenie innowacyjnych technologii. Kredyt ten jest zwykle spłacany w dłuższym okresie czasu, z uwzględnieniem odsetek, co daje firmie elastyczność w zarządzaniu swoimi finansami i pozwala na rozłożenie kosztów inwestycji w czasie.

Kredyty inwestycyjne różnią się od innych rodzajów kredytów, takich jak kredyty obrotowe, przede wszystkim celowością i długoterminowością. Są one zorientowane na konkretne, zazwyczaj większe projekty inwestycyjne i charakteryzują się dłuższym okresem spłaty oraz często wyższymi wymaganiami co do zabezpieczeń i dokumentacji.

Dlaczego kredyty inwestycyjne są ważne dla MSP?

Kredyty inwestycyjne są niezwykle ważne dla małych i średnich przedsiębiorstw (MSP) z kilku kluczowych powodów. Po pierwsze, zapewniają one dostęp do finansowania niezbędnego do realizacji większych projektów inwestycyjnych, które mogą być poza zasięgiem możliwości finansowych firmy. Dzięki temu MSP mogą inwestować w nowe technologie, rozwijać infrastrukturę, czy też rozbudowywać swoje działania operacyjne.

Po drugie, kredyt inwestycyjny pozwala MSP na zdobycie przewagi konkurencyjnej. W dzisiejszym dynamicznym świecie biznesu, ciągła innowacja i rozwój są kluczowe dla utrzymania pozycji na rynku. Dzięki dodatkowym środkom finansowym, małe i średnie firmy mogą szybciej reagować na zmieniające się warunki rynkowe, wprowadzać nowe produkty lub usługi, czy efektywniej konkurować z większymi przedsiębiorstwami.

Kredyty inwestycyjne umożliwiają także MSP realizację ambitnych projektów, które bez dodatkowego finansowania byłyby niemożliwe do osiągnięcia. Dzięki temu przedsiębiorstwa te mogą nie tylko rozwijać swoją działalność, ale także przyczyniać się do wzrostu gospodarczego i tworzenia nowych miejsc pracy, co ma pozytywny wpływ na całą gospodarkę.

Wreszcie, kredyty inwestycyjne oferują elastyczność finansową, pozwalając MSP na lepsze zarządzanie przepływami pieniężnymi i planowanie długoterminowego rozwoju. Dzięki temu przedsiębiorstwa mogą efektywniej planować swoje działania, minimalizując ryzyko finansowe i zwiększając szanse na sukces w dłuższej perspektywie.

Rodzaje kredytów inwestycyjnych

Rodzaje kredytów inwestycyjnych są zróżnicowane, aby spełnić różnorodne wymagania przedsiębiorstw. Wyróżniamy głównie kredyty długoterminowe i krótkoterminowe. Kredyty długoterminowe są idealne dla większych projektów, które wymagają znaczniejszych nakładów finansowych i dłuższego okresu na realizację oraz zwrot inwestycji. Zazwyczaj obejmują one okres powyżej jednego roku, a ich celem jest finansowanie dużych przedsięwzięć, takich jak rozbudowa infrastruktury czy zakup dużej ilości sprzętu.

Z kolei kredyty krótkoterminowe służą do mniejszych inwestycji, które można szybko zrealizować i które generują szybki zwrot. Są one przydatne w sytuacjach, gdy firma potrzebuje szybkiego zastrzyku gotówki na realizację krótkoterminowych projektów lub do przezwyciężenia tymczasowych trudności finansowych.

Oprócz podziału ze względu na okres spłaty, kredyty inwestycyjne można również podzielić na zabezpieczone i niezabezpieczone. Kredyty zabezpieczone wymagają od przedsiębiorstwa przedstawienia zabezpieczenia, takiego jak hipoteka na nieruchomości firmowej lub poręczenie, co obniża ryzyko dla banku i może prowadzić do niższych stóp procentowych. Kredyty niezabezpieczone nie wymagają takiego zabezpieczenia, ale zazwyczaj mają wyższe oprocentowanie ze względu na większe ryzyko dla kredytodawcy.

Jakie są wymagania do uzyskania kredytu inwestycyjnego?

Wymagania do uzyskania kredytu inwestycyjnego są kluczowe dla oceny zdolności kredytowej przedsiębiorstwa. Pierwszym z nich jest dobra historia kredytowa, co oznacza, że firma w przeszłości terminowo spłacała swoje zobowiązania finansowe. Instytucje finansowe analizują tę historię, aby ocenić ryzyko związane z udzieleniem kredytu.

Kolejnym ważnym czynnikiem jest stabilność finansowa przedsiębiorstwa. Banki i inne instytucje finansowe chcą mieć pewność, że firma posiada wystarczające przepływy pieniężne i zdolność do generowania zysków, co zapewnia, że będzie w stanie spłacać kredyt wraz z odsetkami.

Ostatnim, ale równie istotnym wymaganiem, jest przekonujący i dobrze opracowany plan biznesowy. Taki plan powinien zawierać szczegółowe informacje o projekcie inwestycyjnym, w tym o celach, szacowanych kosztach, przewidywanych korzyściach oraz analizie rynku. Plan ten powinien przekonywać kredytodawcę, że inwestycja jest przemyślana, realistyczna i ma duże szanse na sukces.

Ponadto, w zależności od instytucji i rodzaju kredytu, mogą być wymagane dodatkowe dokumenty i zabezpieczenia. Warto również pamiętać, że kryteria te mogą się różnić w zależności od banku i specyfiki projektu inwestycyjnego.

Korzyści kredytów inwestycyjnych

Korzyści płynące z kredytów inwestycyjnych dla przedsiębiorstw są wielowymiarowe. Pierwszą i najważniejszą korzyścią jest, rzeczywiście, dostęp do kapitału, który jest niezbędny do realizacji różnych projektów inwestycyjnych. Dzięki temu firmy mają możliwość rozwijania swojej działalności, wdrażania nowych technologii, czy rozbudowy infrastruktury, co bez zewnętrznego finansowania mogłoby nie być możliwe. Taki zastrzyk finansowy może znacząco przyczynić się do wzrostu firmy i zwiększenia jej konkurencyjności na rynku.

Kolejną istotną korzyścią kredytu inwestycyjnego jest poprawa płynności finansowej przedsiębiorstwa. Dzięki kredytowi, firmy mogą finansować swoje inwestycje bez konieczności wykorzystywania wszystkich swoich środków obrotowych, co pozwala na bardziej elastyczne zarządzanie finansami. Jest to szczególnie ważne w sytuacjach, gdy przedsiębiorstwa muszą reagować na niespodziewane wydatki lub wykorzystać pojawiające się okazje rynkowe bez narażania bieżącej płynności finansowej.

Dodatkowo, kredyty inwestycyjne często oferują korzystne warunki finansowe, takie jak niższe oprocentowanie w porównaniu do innych rodzajów kredytów czy możliwość negocjacji indywidualnych warunków spłaty dostosowanych do potrzeb i możliwości przedsiębiorstwa. To wszystko sprawia, że kredyt inwestycyjny jest atrakcyjnym narzędziem finansowym wspierającym rozwój i stabilizację finansową firm.

Ryzyka związane z kredytami inwestycyjnymi

Ryzyka związane z kredytami inwestycyjnymi są istotnym aspektem, który każde przedsiębiorstwo musi rozważyć przed zaciągnięciem takiego zobowiązania. Pierwszym ryzykiem jest zadłużenie. Kredyty inwestycyjne zwiększają ogólne zadłużenie firmy, co może wpływać na jej zdolność kredytową i finansową w przyszłości. Wysokie zadłużenie może również ograniczać elastyczność finansową firmy, a w skrajnych przypadkach prowadzić do problemów z płynnością finansową.

Drugim ryzykiem jest możliwość niestabilności finansowej w przypadku, gdy inwestycja nie przyniesie oczekiwanych rezultatów. Jeśli projekt inwestycyjny nie generuje wystarczających zysków, firma może mieć trudności ze spłatą kredytu. To z kolei może prowadzić do dalszych komplikacji finansowych, w tym do konieczności restrukturyzacji długu lub, w najgorszym przypadku, do upadłości.

Kolejnym aspektem ryzyka jest zależność od warunków rynkowych. Zmiany na rynku, takie jak spadek popytu, wzrost kosztów surowców czy zmiany w przepisach prawnych, mogą negatywnie wpłynąć na rentowność projektu inwestycyjnego. Firmy muszą być świadome tych ryzyk i odpowiednio je zarządzać, planując swoje działania inwestycyjne.

Warto również wspomnieć o ryzyku związanym z możliwymi zmianami w oprocentowaniu kredytów, szczególnie w przypadku kredytów ze zmienną stopą procentową. Wzrost stóp procentowych może zwiększyć koszty obsługi długu, co dodatkowo obciąża finanse firmy.

Podsumowując, kredyty inwestycyjne mogą być potężnym narzędziem umożliwiającym rozwój i ekspansję przedsiębiorstwa, jednak zawsze wiążą się z pewnym poziomem ryzyka, którego firmy muszą być świadome.

Jak wybrać odpowiedni kredyt inwestycyjny?

Wybór odpowiedniego kredytu inwestycyjnego jest kluczowym elementem planowania finansowego przedsiębiorstwa. Pierwszym krokiem powinno być porównanie różnych ofert dostępnych na rynku. To obejmuje analizę oprocentowania, okresu kredytowania, wymagań dotyczących zabezpieczenia, a także innych opłat i prowizji związanych z kredytem. Porównanie tych elementów pozwala na zidentyfikowanie najbardziej korzystnej oferty, która odpowiada potrzebom i możliwościom przedsiębiorstwa.

Drugim istotnym krokiem jest dokładna analiza warunków kredytu. Przedsiębiorstwo powinno zrozumieć wszystkie warunki umowy kredytowej, w tym zasady dotyczące spłaty, możliwe kary za wcześniejszą spłatę, oraz warunki związane z ewentualnymi zmianami stopy procentowej. Zrozumienie tych aspektów jest kluczowe dla uniknięcia nieprzewidzianych kosztów i problemów w przyszłości.

Konsultacja z doradcą finansowym może być nieocenioną pomocą w procesie wyboru kredytu inwestycyjnego. Doradca może pomóc w analizie dostępnych ofert, doradzić w kwestii optymalizacji warunków kredytu oraz pomóc w ocenie ryzyka związanego z zaciągnięciem kredytu. Profesjonalne doradztwo może również pomóc w negocjacji lepszych warunków umowy z bankiem.

Podsumowując, wybór odpowiedniego kredytu inwestycyjnego wymaga starannego rozważenia dostępnych opcji, zrozumienia warunków kredytowych oraz, w idealnym przypadku, skorzystania z fachowego doradztwa finansowego.

Jak uzyskać kredyt inwestycyjny?

Aby uzyskać kredyt inwestycyjny, istnieją dwa główne podejścia: bezpośredni kontakt z bankiem lub skorzystanie z usług niezależnego pośrednika kredytowego. Bezpośrednie zwrócenie się do banku wymaga od przedsiębiorstwa zbadania dostępnych ofert, samodzielnego negocjowania warunków oraz zgromadzenia i złożenia wymaganej dokumentacji. W tym przypadku firma musi również samodzielnie porównywać różne oferty kredytowe, co może być czasochłonne i wymagać szczegółowej wiedzy na temat produktów finansowych.

Z drugiej strony, skorzystanie z usług niezależnego pośrednika kredytowego oferuje szereg korzyści. Pośrednicy, dzięki swojej wiedzy i doświadczeniu, mogą pomóc w znalezieniu kredytu z lepszymi warunkami, dostosowanym do specyficznych potrzeb i możliwości przedsiębiorstwa. Posiadają oni dostęp do szerokiej gamy ofert z różnych banków, co zwiększa możliwości wyboru i szanse na uzyskanie korzystniejszego kredytu. Dodatkowo, pośrednicy często mają ugruntowane relacje z bankami, co może przyspieszyć proces decyzyjny i zwiększyć prawdopodobieństwo akceptacji wniosku kredytowego.

Podsumowując, bezpośredni kontakt z bankiem wymaga większego zaangażowania i wiedzy ze strony przedsiębiorstwa, podczas gdy korzystanie z usług pośrednika kredytowego może zwiększyć szanse na uzyskanie lepszych warunków kredytowych i przyspieszyć cały proces.

Kredyty dla mikroprzedsiębiorców w listopadzie 2023 r.*

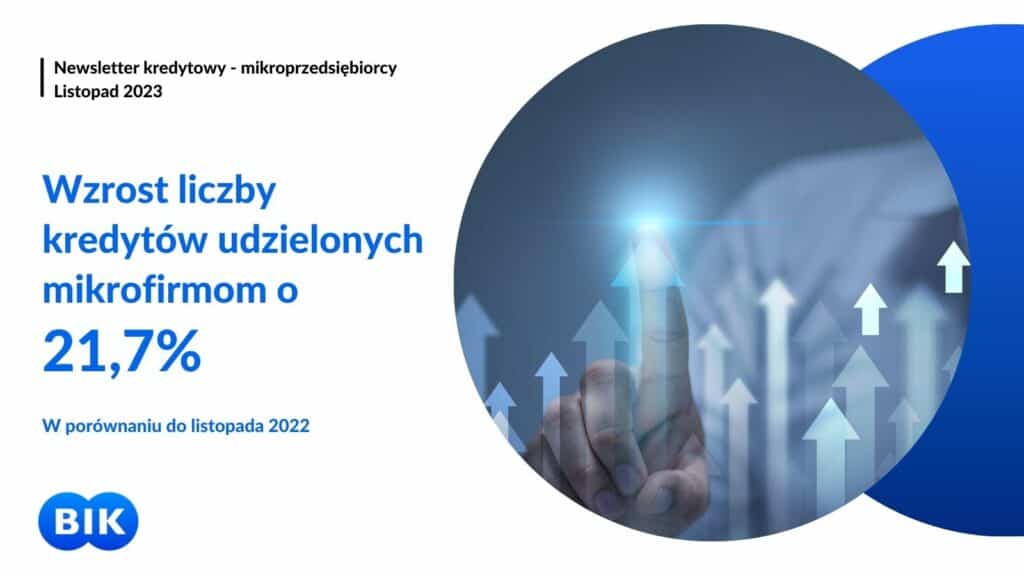

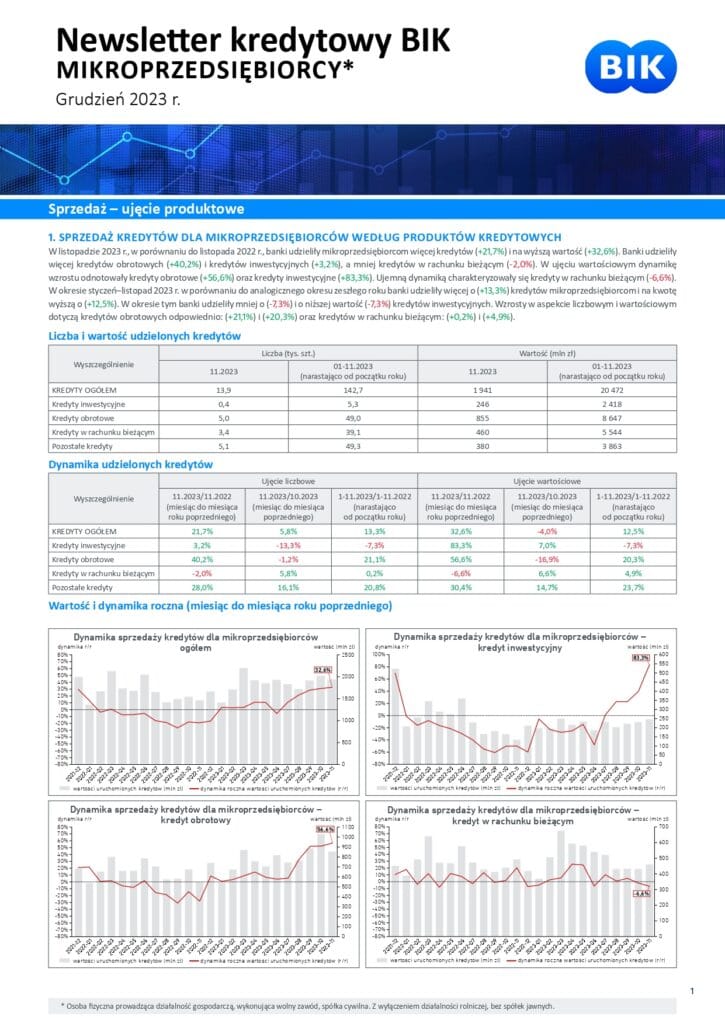

W listopadzie 2023 r., w porównaniu do listopada 2022 r., banki udzieliły mikroprzedsiębiorcom więcej kredytów (+21,7%) i na wyższą wartość (+32,6%).

Sprzedaż kredytów dla mikroprzedsiębiorców według produktów kredytowych

Banki udzieliły więcej kredytów obrotowych (+40,2%) i kredytów inwestycyjnych (+3,2%), a mniej kredytów w rachunku bieżącym (-2,0%). W ujęciu wartościowym dynamikę wzrostu odnotowały kredyty obrotowe (+56,6%) oraz kredyty inwestycyjne (+83,3%). Ujemną dynamiką charakteryzowały się kredyty w rachunku bieżącym (-6,6%).

W okresie styczeń–listopad 2023 r. w porównaniu do analogicznego okresu zeszłego roku banki udzieliły więcej o (+13,3%) kredytów mikroprzedsiębiorcom i na kwotę wyższą o (+12,5%). W okresie tym banki udzieliły mniej o (-7,3%) i o niższej wartość (-7,3%) kredytów inwestycyjnych. Wzrosty w aspekcie liczbowym i wartościowym dotyczą kredytów obrotowych odpowiednio: (+21,1%) i (+20,3%) oraz kredytów w rachunku bieżącym: (+0,2%) i (+4,9%).

Jakość Portfeli Kredytów dla mikroprzedsiębiorców według produktów kredytowych

Listopadowy odczyt Indeksu jakości kredytów mikroprzedsiębiorców wyniósł 5,24% w ujęciu wartościowym. Nadal jest on na w miarę bezpiecznym poziomie. Produktowe Indeksy jakości w listopadzie 2023 r. kształtowały się w ujęciu wartościowym następująco: kredyty inwestycyjne 2,96%, kredyty w rachunku bieżącym 3,92%, oraz kredyty obrotowe 9,06%. W listopadzie 2023 r. w porównaniu do października 2023 r. polepszył się (obniżył) ogólny Indeks jakości o (-0,41).

Natomiast w okresie 12 miesięcy czyli w porównaniu do listopada 2022 r., ogólny Indeks polepszył się (spadł) o (-0,46). W okresie 12- miesięcznym polepszyły się (spadły) także Indeksy wszystkich rodzajów kredytów: kredytów inwestycyjnych (-0,82), kredytów obrotowych (-0,72) oraz kredytów w rachunku bieżącym (-0,09).

Sprzedaż kredytów dla mikrofirm według sektorów

Na 13,9 tys. kredytów udzielonych mikroprzedsiębiorcom w listopadzie br., 6,8 tys. zaciągnęły firmy usługowe (48,7%) i 3,4 tys. handlowe (24,3%). Łącznie 73% udzielonych w listopadzie 2023 r. kredytów przypada na te dwa sektory. Z całkowitej kwoty 1,941 mld zł, banki udzieliły 761 mln zł (39,2%) kredytów firmom z sektora usług oraz 577 mln zł (29,7%) mikroprzedsiębiorcom prowadzącym działalność handlową. Finansowanie tych dwóch sektorów w listopadzie 2023 r. to 68,9% łącznej wartości udzielonych kredytów mikroprzedsiębiorcom.

W listopadzie 2023 r. najwyższy wzrost r/r liczby udzielonych kredytów dotyczył finansowania handlu (+23,5%) oraz usług (+21,8%). W ujęciu wartościowym, w porównaniu do listopada 2022 r., dodatnia dynamika dotyczyła również kredytów dla firm ze wszystkich branż. Najwyższe dynamiki odnotowały kredyty udzielone firmom usługowym (+36,4%) oraz handlowym (+33,1%).

W ciągu jedenastu miesięcy 2023 r. w porównaniu do analogicznego okresu 2022 r. dodatnie dynamiki w ujęciu liczbowym dotyczyły kredytów udzielonych firmom ze wszystkich czterech sektorów. Najwyższa dynamika dotyczyła firm usługowych (+14,5%) oraz budowlanych (+13,2%).

W ujęciu wartościowym w tym okresie banki udzieliły o (+16,6%) wyższą kwotę kredytów firmom budowlanym oraz o (+13,6%) usługowym.

Jakość Portfeli Kredytów dla mikroprzedsiębiorców według branż

Według odczytów Indeksu Jakości najgorzej (najwyższy poziom wskaźnika) w listopadzie 2023 r. spłacane były kredyty przez firmy produkcyjne – wartość Indeksu wyniosła 5,61% oraz handlowe (5,45%). Najlepszy (najniższy) odczyt w listopadzie br. odnotował Indeks Jakości firm z sektora budownictwa i wyniósł on 4,73%.

W porównaniu do listopada 2022 r. Indeks pogorszył się (wzrósł) tylko w przypadku firm produkcyjnych (+0,52). Indeks polepszył się (spadł) w branży usługowej (-0,87) oraz budownictwie (-0,61).

* źródło: https://media.bik.pl/informacje-prasowe/826388/kredyty-dla-mikroprzedsiebiorcow-w-listopadzie-2023-r

Oprocentowanie i inne koszty kredytu

Oprocentowanie i inne koszty kredytu to kluczowe elementy, które należy wziąć pod uwagę przy zaciąganiu kredytu inwestycyjnego. Oprocentowanie kredytu jest zwykle wyrażone jako roczna stopa procentowa (RSP) i jest to koszt, jaki przedsiębiorstwo musi ponieść za korzystanie z pożyczonego kapitału. Wartość ta może być stała lub zmienna, zależna od różnych czynników rynkowych, takich jak stopy procentowe ustalane przez bank centralny.

Ponadto, przedsiębiorstwa powinny być świadome dodatkowych opłat, które mogą się pojawić w trakcie spłaty kredytu. Do tych opłat mogą należeć prowizje przygotowawcze, opłaty administracyjne, a także opłaty za wcześniejszą spłatę kredytu. Niektóre banki mogą również pobierać opłaty za zarządzanie kredytem lub za dokonywanie zmian w umowie kredytowej.

Istotne jest dokładne zapoznanie się z harmonogramem spłaty, który uwzględnia zarówno spłatę kapitału, jak i naliczane odsetki. Harmonogram ten pozwala na zrozumienie całkowitego kosztu kredytu oraz pozwala przedsiębiorstwu na lepsze planowanie swoich wydatków i przepływów pieniężnych.

Podsumowując, oprocentowanie i inne koszty kredytu są istotnymi elementami, które mogą mieć znaczący wpływ na łączny koszt kredytu oraz zdolność firmy do jego obsługi. Zrozumienie tych aspektów jest kluczowe dla podejmowania świadomych decyzji finansowych.

Finansowanie przedsiębiorstw, bez względu na ich gabaryty czy doświadczenie na arenie rynkowej, domaga się skrupulatnego projektowania oraz przemyślanych wyborów. Jest sens wykorzystać dostępne opcje, jak chociażby pożyczki korporacyjne, kredyty na cele inwestycyjne, leasing bądź dotacje, aczkolwiek zawsze z należytą rozwagą, biorąc pod uwagę unikalne potrzeby oraz potencjał Twojej działalności gospodarczej. Decydując się na kroki finansowe, miej na uwadze balans pomiędzy aspiracjami rozwojowymi a ekonomiczną realnością Twojej korporacji.

“Firmowe Finanse” przedstawia swoim kontrahentom wsparcie na każdym etapie owej drogi. Dzięki naszemu obszernemu doświadczeniu oraz dogłębnej erudycji w dziedzinie kredytów korporacyjnych, nasza grupa ekspertów jest przygotowana, aby asystować przedsiębiorcom w selekcjonowaniu optymalnych rozstrzygnięć finansowych dla ich biznesu.

Zachęcamy do wykorzystania naszej oferty oraz wiedzy – albowiem trafny kredyt jest fundamentem stabilnej działalności gospodarczej. W razie dodatkowych zapytań czy wątpliwości, pozostajemy do Państwa dyspozycji. Niżej odnajdą Państwo wszystkie wymagane dane kontaktowe.

Firmowe Finanse – kredyty dla firm, kredyt na spłatę ZUS i US, kredyt dla spółki.

Adres:

UL. WINCENTEGO RZYMOWSKIEGO 30 / 413A

02-697 WARSZAWA

E-mail:

biuro@firmowefinanse.pl

Telefon:

22 487 55 12

Jeżeli potrzebujesz wsparcia w zakresie kredytów firmowych lub chcesz dowiedzieć się więcej o naszych usługach, nie wahaj się z nami skontaktować. Jesteśmy tutaj, aby pomóc!